Choć spirala zadłużenia może być przytłaczająca, ważne jest zrozumienie, że jako dłużnik nie jesteś w niej uwięziony do końca życia. Istnieją różne metody i rozwiązania, które pozwalają uwolnić się od zadłużenia i odzyskać kontrolę nad finansami.

Czym jest oddłużanie?

Oddłużanie to proces, którego celem jest redukcja lub całkowite wyjście z zadłużenia. Osoby, które znajdują się w trudnej sytuacji finansowej, mogą podejmować różne kroki w celu uregulowania swoich zobowiązań, co skutkuje przywróceniem płynności finansowej i wypłacalnością.

Pomoc oddłużeniowa nie ogranicza się jedynie do uregulowania zaległych pożyczek krótkoterminowych, ale obejmuje także spłatę kredytów udzielonych przez banki. Oddłużanie oferowane jest przez różne instytucje, w tym kancelarie prawne, a także wyspecjalizowane firmy oddłużeniowe, takie jak Bookfinanse.

Kto może starać się o oddłużenie?

Proces oddłużeniowy mogą rozpocząć osoby fizyczne oraz firmy, które ze względu na pewne czynniki doprowadziły do utrudnień w regulowaniu swoich zobowiązań. Mogą to być różne sytuacje życiowe, takie jak niefortunne wypadki, błędne decyzje biznesowe czy też zbyt późne zwrócenie się o pomoc do specjalistów. Decyzja o skorzystaniu z usług firmy oddłużeniowej może być pierwszym krokiem pozwalającym na poprawę płynności finansowej.

Jakie są formy oddłużania?

Oddłużanie może przybierać różne formy, a ich wybór zależy od indywidualnych potrzeb dłużnika:

- Konsolidacja długów: To jeden z najpopularniejszych sposobów na uporządkowanie zadłużenia. Polega na połączeniu różnych zobowiązań finansowych w jedno z wygodną do spłaty ratą, co ułatwia zarządzanie długiem.

- Negocjacje z wierzycielami: Dłużnik może podjąć próbę negocjacji z wierzycielami, czyli osobami lub instytucjami, którym jest zobowiązany. Celem dialogu jest uzyskanie bardziej korzystnych warunków spłaty, takich jak obniżenie oprocentowania, wydłużenie okresu spłaty czy umorzenia części kary za zwłokę.

- Plan spłaty: Opracowanie spersonalizowanego planu spłaty może być kluczowym krokiem w procesie oddłużania. Plan ten uwzględnia regularne spłaty zobowiązań w zorganizowany sposób, a jego celem jest stopniowe zmniejszanie salda zadłużenia.

- Postępowanie restrukturyzacyjne: W sytuacjach, gdy zadłużenie jest znaczne i trudne do spłaty, można rozważyć restrukturyzację zadłużenia, która prowadzi do częściowego umorzenia długów lub ich rozłożenia na dłuższy okres.

- Upadłość konsumencka: Gdy inne metody zawodzą, osoba zadłużona może zdecydować się na ogłoszenie upadłości konsumenckiej. To formalne postępowanie sądowe, które prowadzi do umorzenia części długu lub uregulowania go na zmienionych warunkach.

- Profesjonalne wsparcie: Kiedy sytuacja jest skomplikowana lub dłużnik nie widzi wyjścia ze spirali zadłużenia, warto skorzystać z pomocy specjalistów, takich jak doradcy finansowi. Mogą oni udzielić praktycznych porad i pomóc w opracowaniu skutecznych strategii wyjścia z długów.

Oddłużanie to złożony proces, który wymaga zrozumienia własnej sytuacji finansowej, podjęcia odpowiednich działań i często zmiany nawyków finansowych. W wielu przypadkach warto skorzystać z pomocy ekspertów, aby osiągnąć efektywną i trwałą poprawę sytuacji finansowej. Wybór odpowiedniej formy oddłużania zależy od konkretnych okoliczności, rodzaju długów i możliwości dłużnika. Warto zatem zagłosić się do wyspecjalizowanej firmy oddłużeniowej, aby dokładnie ocenić sytuację i wybrać najbardziej skuteczną strategię pozbycia się zadłużenia.

Od czego rozpocząć oddłużanie?

Osoby zadłużone często nie zdają sobie sprawy z pełnego zakresu swoich zobowiązań finansowych. Zazwyczaj pomysł na wyjście z długów pojawia się dopiero, gdy wierzyciele zaczynają grozić skierowaniem sprawy do komornika.

Pamiętaj jednak, że rozpoczęcie procesu oddłużania zanim zaczną Cię nękać komornicy, ma kilka kluczowych korzyści:

- Zapobieganie eskalacji problemu: Wczesne podjęcie działań w kierunku oddłużania pozwala uniknąć większego pogorszenia sytuacji finansowej osoby zadłużonej. Pozwala to zareagować przed osiągnięciem punktu krytycznego, w którym komornicy do drzwi pukają Ci komornicy.

- Więcej możliwości do wyboru: Im wcześniej zaczniesz proces oddłużania, tym więcej opcji będziesz miał do wyboru. Dłużnicy, którzy podejmują kroki w początkowej fazie problemów finansowych, mogą skorzystać z szerszego zakresu strategii, takich jak negocjacje z wierzycielami czy konsolidacja długów.

- Zmniejszenie stresu i presji: Wczesne działania w kierunku oddłużania pomagają zmniejszyć poziom stresu i presji związanego z długami. W miarę upływu czasu i narastania problemu, presja psychiczna związana z zadłużeniem może znacznie wzrosnąć, co wpływa negatywnie na Twoje zdrowie psychiczne i ogólną jakość życia.

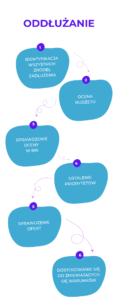

Jakie zatem kroki należy podjąć, aby rozpocząć proces oddłużania?

Krok 1: Identyfikacja wszystkich źródeł zadłużenia

Uwzględnij: karty kredytowe, pożyczki, kredyty odnawialne, zobowiązania wobec instytucji finansowych, operatorów komórkowych i inne. Następnie stwórz listę zawierającą:

- nazwy wierzycieli;

- całkowite saldo każdego długu,

- oprocentowanie;

- miesięczne raty i terminy płatności.

Dodatkowo, uwzględnij wszelkie abonamenty, takie jak usługi VOD czy cateringi.

Krok 2: Ocena budżetu

Przeanalizuj budżet domowy, identyfikując wszystkie możliwe źródła dochodów oraz wydatki. Staraj się poszukać obszarów, w których możliwe jest ograniczenie wydatków, aby zwiększyć ilość środków na spłatę długów.

Krok 3: Sprawdzenie oceny w Biurze Informacji Kredytowej

Pobierz swój Raport BIK. Jest jako narzędzie, które dostarcza informacji o historii kredytowej, co jest przydatne dla banków i instytucji finansowych przy ocenie wiarygodności kredytowej. Pozwoli to na zrozumienie, czy można rozważyć zaciągnięcie nowych kredytów konsolidacyjnych w celu spłaty wysokooprocentowanych pożyczek.

Jak pobrać Raport BIK, dowiesz się w dalszej części kursu.

Krok 4: Ustalenie priorytetów

Nie wszystkie długi są jednakowe. Te z wysokim oprocentowaniem – jak karty kredytowe – powinny być traktowane priorytetowo, ponieważ generują największe koszty. Nawet jeśli nie uda się natychmiast rozwiązać wszystkich problemów ze zobowiązaniami finansowych, będziesz świadomy, które wymagają uwagi w pierwszej kolejności.

Krok 5: Sprawdzenie ofert

Zapoznaj się z ofertami firm pożyczkowych i banków, aby poznać dostępne możliwości na rynku. Zapytaj także swoich bliskich, czy są w stanie Ci pomoc z zadłużeniem. Najlepiej jednak rozważyć skorzystanie z pomocy wyspecjalizowanych firm zajmujących się oddłużaniem, które mogą pomogą Ci pozbyć się długów.

Krok 6: Dostosowanie się do zmieniających się warunków

Nieustannie monitoruj sytuację i dostosowuj plan spłaty w miarę potrzeb, ponieważ sytuacja finansowa może się zmieniać. Elastyczność jest bardzo istotna w zarządzaniu zadłużeniem.

Pamiętaj, że proces wychodzenia z długu to maraton, a nie sprint. Wymaga on wytrwałości, cierpliwości i dyscypliny. W przypadku dużych problemów z zaległymi zobowiązaniami, najlepiej skorzystać z profesjonalnej pomocy.

Zdolność kredytowa a historia kredytowa

Zdolność kredytowa i historia kredytowa to dwa różne pojęcia związane z oceną finansowej stabilności klienta przez instytucje finansowe, m.in. podczas ubiegania się o konsolidację zadłużenia.

Zdolność kredytowa:

- Definicja: To ocena, jaką instytucje finansowe przeprowadzają, aby określić, czy potencjalny kredytobiorca jest w stanie spłacić nowe zobowiązania finansowe.

- Elementy: Zdolność kredytowa bierze pod uwagę dochody kredytobiorcy, jego wydatki, zobowiązania finansowe oraz inne czynniki mające wpływ na zdolność do obsługi nowego kredytu.

- Proces: Banki i inne instytucje finansowe przeprowadzają analizę zdolności kredytowej, aby ustalić, jakie ryzyko wiąże się z udzieleniem kredytu danej osobie. Na podstawie tej analizy podejmują decyzję o przyznaniu lub odmowie udzielenia kredytu.

Historia kredytowa:

- Definicja: Historia kredytowa to zapis wszystkich Twoich zadłużeń, które spłacasz obecnie lub spłaciłeś w przeszłości.

- Elementy: Historia kredytowa uwzględnia wszystkie zobowiązania finansowe, zarówno spłacone, jak i niespłacone. Informacje o terminowych spłatach wpływają pozytywnie, natomiast opóźnienia czy niespłacane długi mogą obniżyć ocenę kredytową.

- Raporty kredytowe: Instytucje finansowe korzystają z raportów kredytowych dostarczanych przez biura informacji kredytowej, takie jak BIK, aby ocenić historię kredytową potencjalnych klientów.

Do kogo zgłosić się po pomoc w oddłużaniu?

Efektywne rozwiązanie problemów z długami, w przypadku osób prywatnych, może być bardziej skomplikowane niż w przypadku firm. Dlatego też zaleca się skorzystanie z pomocy specjalistów, takich jak Bookfinanse. Doradcy w firmach oddłużeniowych oferują klientom:

- Ustalenie wysokości zadłużenia: Pomoc w określeniu dokładnej kwoty długu, która wymaga spłaty. Wnikliwa analiza wszystkich zobowiązań finansowych pozwala na pełne zrozumienie sytuacji finansowej.

- Opracowanie planu spłaty długu: Przygotowanie spersonalizowanego planu spłaty, dostosowanego do indywidualnej sytuacji i możliwości klienta. Specjaliści dokładnie analizują jego sprawę i proponują odpowiednie rozwiązania. Plan spłaty uwzględnia możliwości dłużnika i pomaga skonstruować realistyczny harmonogram spłat.

- Złożenie wniosków o odpowiedni produkt oddłużeniowy: Pomoc w procesie składania wniosków o produkty finansowe związane z oddłużaniem. Obejmuje to m.in. wnioskowanie o kredyt oddłużeniowy.

Jakie są korzyści z oddłużania?

Oddłużanie może przynieść szereg korzyści dla osób, które znajdują się w trudnej sytuacji finansowej. Oto kilka głównych zalet ze skorzystania z pomocy w oddłużaniu:

- Ułatwienie spłaty długów: Oddłużanie umożliwia skonsolidowanie różnych zobowiązań finansowych, co może znacznie ułatwić spłatę długów. Zamiast wielu zobowiązań z różnymi terminami spłaty, możesz skupić się na jednym kredycie z korzystnymi warunkami.

- Negocjacje warunków spłaty: Specjaliści ds. oddłużania mogą negocjować z wierzycielami w imieniu dłużnika, starając się uzyskać bardziej korzystne warunki spłaty, takie jak obniżenie oprocentowania, umorzenie części długu lub przedłużenie okresu spłaty.

- Odbudowa zdolności kredytowej: Skuteczne oddłużanie pozwala na stopniową odbudowę zdolności kredytowej. Poprawa historii otwiera Ci drzwi do przyszłych możliwości pożyczkowych.

- Zmniejszenie stresu finansowego: Dzięki ustaleniu spersonalizowanego planu spłaty, oddłużanie może zmniejszyć stres związany z finansowymi trudnościami. Zaczynasz odczuwać ulgę, gdy widzisz postępy w spłacie swoich zobowiązań.

- Uniknięcie procedur komorniczych: Wdrożenie procesu oddłużania może pomóc w uniknięciu procedur komorniczych, które są bardziej inwazyjne i obciążające dla zadłużonego.

- Skoncentrowanie się na planie finansowym: Oddłużanie umożliwia Ci skoncentrowanie się na opracowaniu i realizacji planu finansowego, co sprzyja budowaniu zdrowszej sytuacji finansowej.

- Wsparcie profesjonalne: Korzystanie z usług specjalistów od oddłużania oznacza dostęp do profesjonalnej pomocy. Doradcy udzielają porad, śledzą postępy i służą wsparciem w trudnych sytuacjach.

- Oszczędność czasu i trudu: Dla wielu osób próbujących samodzielnie radzić sobie z długami, proces oddłużania może być zbyt skomplikowany i czasochłonny. Skorzystanie z pomocy profesjonalistów może zaoszczędzić czas i trud, jednocześnie zwiększając efektywność działań.

- Zapobieganie spirali zadłużenia: Skuteczne oddłużanie może przerwać spiralę zadłużenia, w której dług rośnie niekontrolowanie, prowadząc do coraz trudniejszej sytuacji finansowej. Działania podjęte we wczesnej fazie mogą przerwać ten destrukcyjny cykl.

Warto podkreślić, że korzyści te mogą różnić się w zależności od indywidualnej sytuacji finansowej każdej osoby. W każdym przypadku ważne jest skonsultowanie się z ekspertami w dziedzinie oddłużania, aby móc dostosować strategię oddłużania do konkretnych potrzeb i warunków.

Jakie są koszty oddłużania?

Musisz liczyć się z tym, że korzystanie z usług firm oddłużeniowych nie jest bezpłatne. Niektóre firmy pobierają opłaty z góry, inne dopiero po wykonaniu usługi – to zależy od charakteru i skomplikowania samego procesu. Niektóre usługi wchodzą w skład opłaty, inne natomiast osoba zadłużona musi uregulować samodzielnie, jest to m.in. opłaty za wysyłanie pism lub wniosków.

Określenie kosztów oddłużania bez znajomości konkretnej sytuacji klienta jest bardzo trudne. Właśnie dlatego tak ważne jest wcześniejsze przygotowanie się do tego procesu poprzez zebranie odpowiednich dokumentów dotyczących sytuacji finansowej.

Zawsze pamiętaj, aby zapytać o koszty usług oddłużeniowych. Ty i Twój Doradca musicie uzgodnić warunki współpracy, na które obie strony muszą się zgodzić.