Czym jest Raport BIK?

Raport BIK to dokument przygotowywany przez Biuro Informacji Kredytowej (BIK), w którym znajdują się informację o wszystkich pożyczkach i kredytach każdego z nas. BIK jest instytucją, która zbiera, przechowuje i udostępnia dane dotyczące zobowiązań finansowych konsumentów.

Raport BIK jest istotnym narzędziem dla instytucji finansowych i innych podmiotów, które podejmują decyzje kredytowe. Kredytodawcy korzystają z raportu BIK, aby ocenić ryzyko związane z udzieleniem kredytu lub pożyczki. Dla konsumentów jest to również istotne źródło informacji, pozwalające na śledzenie swojej historii kredytowej oraz monitorowanie ewentualnych nieprawidłowości czy błędów w Raporcie. Dostęp do własnego Raportu BIK umożliwia lepszą kontrolę nad własnym profilem kredytowym.

Co zawiera Raport BIK?

- Pełna historia kredytowa: Sprawdzisz swoją pełną historię kredytową w BIK, informacje o opóźnieniach w płatnościach oraz zobaczysz, czy nie masz długów w bazie BIG InfoMonitor.

- Scoring: Poznasz swoją ocenę punktową BIK (tzw. scoring) i zobaczysz dokładne wyjaśnienie, co wpływa na jej wysokość w Twoim przypadku.

- Wakacje kredytowe: Skontrolujesz informacje o korzystaniu z wakacji kredytowych. Przy kredycie aktualnie objętym wakacjami kredytowymi znajduje się adnotacja: Ustawowe zawieszenie spłaty – kredyt hipoteczny, natomiast po upływie wakacji kredytowych: Zakończone ustawowe zawieszenie spłaty – kredyt hipoteczny.

- Zakupy z odroczoną płatnością: Znajdziesz informacje o swoich zakupach z odroczoną płatnością. Transakcje tego typu zarejestrowane w BIK są w sekcji: Zobowiązania kredytowe w trakcie spłaty, oznaczone jako: Zakupy z odroczoną płatnością.

Warto zauważyć, że nie ma żadnej granicznej kwoty, od której pojawiają się informacje w Raporcie BIK. Dane przekazywane do BIK nie dotyczą kwot, ale ogólnie korzystania z produktów kredytowych, a szczególnie terminowości w spłacie rat. Do bazy trafiają informacje pozytywne (o ratach spłacanych w terminie), jak i negatywne (o opóźnieniach), bez względu na kwotę zobowiązania.

Kiedy i dlaczego warto pobrać raport BIK?

- Przed zaciągnięciem kredytu: Przed złożeniem wniosku o kredyt, zwłaszcza hipoteczny, warto poznać swoją ocenę w BIK. Zobaczysz, jakie dane na Twój temat widzi instytucja finansowa. Im ocena korzystniejsza, tym zwiększasz szanse na pozytywną decyzję banku.

- Po odmowie przyznania kredytu: Dowiesz się, czy to przez Twoją historię kredytową lub opóźnienia w opłacaniu rachunków.

- W trakcie spłaty kredytu: Zweryfikujesz, czy informacje o spłaconych ratach i ewentualnych wakacjach kredytowych są przekazywane do BIK regularnie i prawidłowo.

- Dla własnego bezpieczeństwa: Szybko sprawdzisz, kto pytał o Twoje dane i upewnisz się, że nie masz zobowiązań, o których nie wiesz. Regularna kontrola finansów jest ważna dla Twojego spokoju i bezpieczeństwa. Dodatkowym zabezpieczeniem mogą być alerty BIK, informujące Cię SMS-em o próbach uzyskania kredytu na Twoje dane.

Skąd biorą się dane w Raporcie BIK?

Raport BIK zawiera informacje od instytucji finansowych, które przekazują wszystkie dane na temat udzielonych kredytów. Ponadto, w celu zabezpieczenia polskiego systemu finansowego, przekazują również informacje o niespłaconych zobowiązaniach finansowych do BIG InfoMonitor.

Twoje dane są przekazywane do BIK przy każdym składaniu wniosku o kredyt lub pożyczkę w instytucji finansowej współpracującej z BIK.

Po udzieleniu kredytu lub pożyczki do BIK spływają informacje o tym, jak spłacasz swoje zobowiązania (terminowo czy z opóźnieniami). Aktualizacje tych danych dokonywane są w terminie nie dłuższym niż siedem dni od momentu całkowitej spłaty zobowiązania, jego wygaśnięcia, stwierdzenia nieistnienia zobowiązania, korekty wysokości, aktualizacji innych informacji czy powstania nowego zobowiązania. BIK regularnie aktualizuje przekazane dane w ciągu maksymalnie siedmiu dni.

Jakie informacje na Twój temat mogą znaleźć się w Raporcie BIK?

Do BIK przekazywane są informacje obejmujące Twoje dane osobowe oraz szczegóły dotyczące udzielonych kredytów, takie jak data ich przyznania, rodzaj kredytu czy liczba i wysokość rat.

Największy wpływ na Twoją historię kredytową ma terminowa spłata zobowiązań. BIK gromadzi zarówno informacje pozytywne dotyczące rat spłacanych w terminie, jak i negatywne związane z opóźnieniami w spłatach.

Instytucje finansowe współpracujące z BIK przekazują również informacje dotyczące zaległych rat kredytu, podjętych działań windykacyjnych lub egzekucji należności, a także o zamknięciu rachunku i przyczynach tego zamknięcia.

Raport BIK zawiera dodatkowo informacje finansowe na Twój temat pochodzące z Biura Informacji Gospodarczej InfoMonitor, obejmujące nazwę wierzyciela, kwotę zaległości oraz datę wezwania do zapłaty.

Jak pobrać Raport BIK? Instrukcja krok po kroku

Na początek potrzebujesz:

- numer Twojego dokumentu tożsamości oraz numer PESEL;

- adres zamieszkania (powinien być zgodny z adresem podanym w banku), numer telefonu, adres e-mail;

- zdjęcie lub skan dowodu osobistego w formacie JPG, PNG, PDF lub TIFF (dwie strony);

- dostęp do Twojego konta bankowego, z którego wykonasz internetowy przelew identyfikacyjny na 1 zł (nie może to być konto firmowe, w

przypadku konta wspólnego w polu Nadawca przelewu muszą pojawić się tylko Twoje dane).

Jak przygotować skan dowodu osobistego?

Zeskanuj dowód osobisty w dobrej rozdzielczości – minimum 300 DPI (jest to standardowa rozdzielczość większości skanerów w Polsce). Najlepiej, aby był to kolorowy skan – mamy wtedy pewność, że pracownik BIK będzie w stanie odczytać dane i pozytywnie zweryfikować konto. Do weryfikacji tożsamości potrzebne będą obydwie strony dokumentu.

Możesz zamazać informacje, które nie są konieczne do potwierdzenia tożsamości (np. zdjęcie, podpis, miejsce urodzenia, imiona rodziców).

Dla bezpieczeństwa danych możesz umieścić adnotację Kopia dla BIK

Przesłanie skanu dowodu do Biura Informacji Kredytowej jest procesem bezpiecznym ze względu na zastosowane zabezpieczenia, m.in. szyfrowane połączenie wykorzystywane do komunikacji z klientem.

Jeżeli masz przygotowany skan dowodu oraz niezbędne dane, to możesz rozpocząć rejestrację.

Krok 1: Otwórz przeglądarkę internetową i wpisz adres: www.bik.pl.

Krok 2: Kliknij w przycisk na stronie ZALOGUJ SIĘ.

Krok 3: Kliknij w ZAŁÓŻ KONTO.

Krok 4: Uzupełnij swoje dane. Zwróć szczególną uwagę na poprawność wpisywanych informacji. Błędnie wpisane dane mogą spowodować negatywną weryfikację tożsamości przez BIK.

Krok 5: Dodaj zeskanowany dokument – obydwie strony są wymagane.

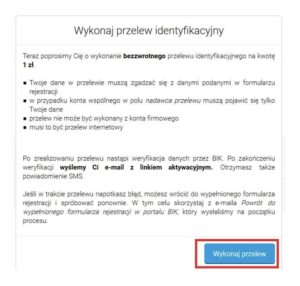

Krok 6: Wykonaj przelew weryfikacyjny na kwotę 1 zł.

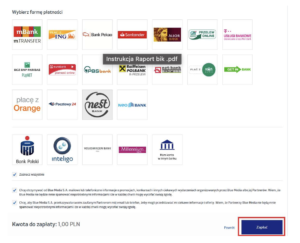

Krok 7: Wybierz swój bank i przejdź do płatności. Dane podstawią się automatycznie w systemie Twojego banku. Przelew trafi do BIK w ciągu paru minut.

Krok 8: Wejdź na swoją skrzynkę e-mail. Kliknij w link, aby potwierdzić rejestrację w Biurze Informacji Kredytowej.

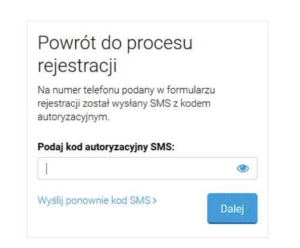

Krok 9: Po wejściu w link, zostaniesz poproszony o weryfikację SMS. Wprowadź otrzymany na telefon kod.

Krok 10: Poczekaj na weryfikację tożsamości przez pracownika BIK. Standardowo trwa to ok. 1 h (przypadku dużej ilości zapytań może się wydłużyć nawet do 1-2 dni).

Krok 11: Po zweryfikowaniu tożsamości, otrzymasz kolejnego maila z linkiem, w który należy kliknąć.

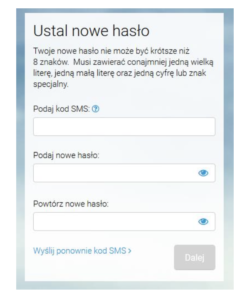

Krok 12: Ustal nowe hasło do konta – system poprosi Cię, abyś wymyślił hasło, którego będziesz używać do logowania.

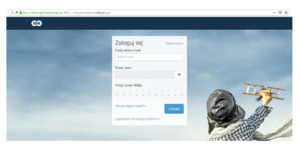

Krok 13: Zaloguj się na stronie www.bik.pl – wpisz adres e-mail, utworzone wcześniej hasło oraz wybrane cyfry z numeru PESEL.

Krok 14: Wybierz swój profil.

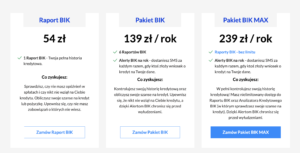

Krok 15: Wybierz Raport BIK (pakiet lub jednorazowy). Do analizy sytuacji kredytowej oraz zbadania zdolności kredytowej wystarczy jednorazowy Raport BIK – aktualnie koszt to 54 zł.

Krok 16: Po kliknięciu w wybrany Raport zostaniesz przeniesiony do systemu płatności – podobnie jak w kroku 6.

Krok 17: Po opłaceniu kliknij w przycisk PRZEJDŹ DO RAPORTU.

Krok 18: Kliknij w POBIERZ PDF (Raport można obejrzeć również bezpośrednio na stronie – wystarczy wejść w ZOBACZ RAPORT).

W razie pytań, wątpliwości lub problemów technicznych zawsze możesz skontaktować się z infolinią BIK pod numerem telefonu: 22 348 44 44 (od poniedziałku do piątku w godzinach: 8:00–20:00) lub wysłać wiadomość e-mail pod adres: kontakt@bik.pl.

Jak czytać Raport BIK?

Wskaźnik BIK – to Twoja ocena rzetelności finansowej w formie czytelnej ikony.

- Czerwony: Jest źle. Opóźnienia w płatnościach. Twoje zaległości w spłacie zobowiązań to ponad 30 dni lub posiadasz wpisy o długach w Rejestrze Dłużników BIG InfoMonitor.

- Pomarańczowy: Jest średnio. Opóźnienia w płatnościach. Masz opóźnienia, ale nie dłuższe niż 30 dni. Nie masz jeszcze negatywnych wpisów w Rejestrze Dłużników BIG InfoMonitor.

- Zielony: Wszystko jest dobrze. Brak opóźnień w płatnościach. Nie masz opóźnień i negatywnych wpisów w Rejestrze Dłużników BIG InfoMonitor.

Ocena punktowa BIK (z ang. scoring)

Twoja punktowa ocena wiarygodności kredytowej. To najważniejsza część całego Raportu. Jest wyrażana w skali od 1 do 100 punktów. Im jest ona wyższa, tym większe prawdopodobieństwo, że spłacisz wszystko w terminie.

Aby określić Twoją ocenę punktową, BIK stosuje precyzyjną formułę matematyczną. Twoja wiarygodność kredytowa jest oceniana poprzez porównanie Twojego profilu do profili klientów, którzy już otrzymali kredyty. Im bardziej Twoje zachowanie finansowe jest zbliżone do klientów terminowo spłacających swoje zobowiązania, tym wyższą ocenę punktową uzyskasz.

Scoring jest używany przez instytucje finansowe do oceny ryzyka kredytowego, ale należy pamiętać, że nie jest to jedyny czynnik brany pod uwagę. Banki mogą korzystać z różnych modeli scoringowych, akceptując różne poziomy ryzyka w zależności od oferowanych produktów finansowych.

Ocena punktowa BIK jest obliczana na podstawie informacji, jakie do BIK przekazują banki i SKOK-i. Oblicza się ją, jeśli spłacasz co najmniej jeden kredyt od sześciu miesięcy. Zakupy z odroczoną płatnością nie są brane pod uwagę przy wyliczaniu scoringu.

Co wpływa na wysokość oceny punktowej?

- Terminowość spłat: Jeśli regularnie regulujesz swoje zobowiązania w wyznaczonych terminach, to zyskujesz wyższą ocenę punktową. Jeżeli przytrafiły Ci się opóźnienia, ocena może być niższa. Wszystko zależy od tego, jak często zdarza Ci się przekraczać termin płatności, jak długie są opóźnienia i na jaką kwotę. Im szybciej spłacasz ewentualne zaległości, tym większa szansa na poprawę oceny punktowej.

- Wykorzystanie limitów kredytowych: Liczba posiadanych i aktywnie spłacanych kredytów, takich jak karty kredytowe czy kredyty konsumpcyjne, ma wpływ na Twoją ocenę. Nadmierne wykorzystywanie dostępnych limitów może sygnalizować ryzykowne podejście do finansów.

- Wnioskowanie o kredyty: Częstotliwość składania wniosków o kredyt w ciągu ostatnich 12 miesięcy również jest brane pod uwagę. Jeśli składasz wnioski w krótkich odstępach czasu i otrzymujesz odmowy, może to wpływać negatywnie na Twoją ocenę.

- Doświadczenie kredytowe: Bogata historia terminowo spłacanych zobowiązań świadczy o solidności finansowej. Ważne jest jednak, aby wcześniej wyrazić zgodę na przetwarzanie danych o spłaconych kredytach, ponieważ bez niej zobowiązania te nie są uwzględniane w historii kredytowej.

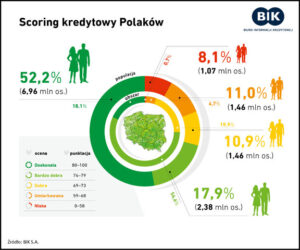

Jakie są progi oceny punktowej BIK?

- od 0 do 58 punktów – ocena niska;

- od 59 do 68 punktów – ocena umiarkowana,

- od 69 do 73 punktów – ocena dobra;

- od 74 do 79 punktów – ocena bardzo dobra;

- od 80 do 100 punktów – ocena doskonała.

Może się wydawać, że skoro niska ocena zajmuje większość skali, to dominuje. Nie jest to jednak prawda. Z wyliczeń BIK (opublikowanych 31.07.2019 r.) wynika, że Polacy punktualnie spłacają swoje zobowiązania, a tym samym, zgodnie z nomenklaturą finansową, charakteryzują się niskim ryzykiem kredytowym. Średni score dla Polski jest bardzo dobry, wynosi 79 punktów.

Żródło: https://media.bik.pl/informacje-prasowe/454131/bik-prawie-7-mln-polakow-ma-doskonaly-scoring

Jak podnieść ocenę punktową w BIK?

- spłacaj zobowiązania w terminie;

- nie składaj zbyt dużej ilości wniosków;

- pożyczaj pieniądze z umiarem;

- unikaj przekraczania limitów na kontach i kartach.

Zobowiązania kredytowe: w trakcie spłaty i zamknięte (w ciągu ostatnich 60 miesięcy)

To sekcja z informacjami o Twoich zobowiązaniach finansowych.

Ponownie zastosowane zostały kolorowe ikony, które ułatwią Ci szybką ocenę stanu poszczególnych długów.

Więcej informacji o każdym zobowiązaniu znajdziesz w sekcji Informacje szczegółowe.

Informacje szczegółowe

To sekcja Raportu, w której znajdują się szczegółowe informacje na temat każdego aktualnie spłacanego zobowiązania.

Zamknięte zobowiązania

To informacje o kredytach, które miałeś w przeszłości wraz z historią ich spłaty:

- zamknięte zobowiązania kredytowe w BIK;

- zobowiązania przetwarzane w celach statystycznych;

- zobowiązania przetwarzane na potrzeby rozpatrywania reklamacji.

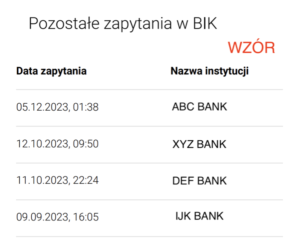

Raport zawiera także zapytania, jakie przesłano o Ciebie do BIK – kiedy i jaka instytucja złożyła zapytanie kredytowe lub monitorujące, a także informację o upadłości konsumenckiej oraz zgodę na przetwarzanie i udostępnianie danych w BIK po wygaśnięciu zobowiązań.

Informacje finansowe z BIG InfoMonitor

Skrócone zestawienie Twoich nieuregulowanych zobowiązań finansowych, dotyczących np. umów o świadczenie usług telekomunikacyjnych czy dostaw energii lub gazu. Informacje finansowe z BIG InfoMonitora uwzględniają również uregulowane płatności oraz wskazują, kto sprawdzał dane o dłużniku.

Niespłacone długi:

- nazwa wierzyciela;

- numer PESEL lub NIP wierzyciela;

- kwota zadłużenia;

- data wezwania do zapłaty;

- podstawa zadłużenia.

Uregulowane płatności:

- nazwa wierzyciela;

- numer PESEL lub NIP wierzyciela;

- kwota uregulowanego zadłużenia;

- data uregulowania płatności.

Zapytania do bazy BIG InfoMonitor:

- data zapytania;

- nazwa podmiotu pytającego;

- numer PESEL lub NIP pytającego.

Czy chwilówki są widoczne w BIK?

Z każdym miesiącem przybywa firm pożyczkowych, które nawiązują współpracę z Biurem Informacji Kredytowej, a czołowe instytucje pożyczkowe działające na polskim rynku monitorują wiarygodność finansową swoich klientów, sprawdzając ich Raport BIK. Regularnie przekazują także informacje dotyczące udzielonych pożyczek oraz aktualizują dane dotyczące terminowości spłat.

Należy jednak pamiętać, że w celu weryfikacji informacji na temat klienta w BIK oraz przekazania danych do Biura, firma pożyczkowa potrzebuje zgody klienta.

Jeśli chcesz zweryfikować, czy firma udzielająca Ci pożyczki przekazuje informacje do BIK, sprawdź swój Raport BIK.

Kiedy Twoje dane znikną z BIK?

Dane dotyczące Twoich kredytów są przetwarzane w BIK przez cały okres ich spłaty. Później, informacje o już spłaconych zobowiązaniach stają się niewidoczne dla instytucji sprawdzających Twoją historię kredytową w BIK – chyba że wyraziłeś zgodę na przetwarzanie takich danych.

Sytuacja wygląda inaczej, gdy kredyt nie był spłacany terminowo. W takim przypadku dane na jego temat, będą przetwarzane przez BIK bez Twojej zgody przez pięć lat, o ile spełnione są dwa warunki:

- opóźnienie w spłacie kredytu wynosiło ponad 60 dni;

- minęło 30 dni od momentu, gdy instytucja finansowa, w której zalegasz ze spłatą, poinformowała Cię o zamiarze przetwarzania danych na temat tego kredytu, i w tym czasie nie uregulowałeś zaległych kwot.

Dodatkowo, zgodnie z art. 105a ust. 4 i 5 ustawy Prawo bankowe, dane dotyczące wszystkich kredytów mogą być przetwarzane w BIK przez 12 lat od dnia ich spłaty w celach stosowania metod statystycznych. Nie wymaga to Twojej zgody, ponieważ te dane nie mają wpływu na Twoją indywidualną historię kredytową.

Aby sprawdzić wszystkie informacje przekazywane do BIK przez banki, SKOK-i i firmy pożyczkowe, możesz pobrać swój Raport BIK.

Czy możliwe jest wyczyszczenie historii w BIK?

Potoczne wyrażenie czyszczenie BIK może sugerować, że można usunąć niepożądane informacje z bazy danych BIK. Jednak w rzeczywistości taka możliwość nie istnieje. Procedury dotyczące przekazywania, przechowywania i aktualizacji danych w BIK są ściśle uregulowane przez przepisy Prawa bankowego. Samo Biuro nie dokonuje zmian w przesłanych informacjach – pełni jedynie funkcję ich administratora.

Istnieją tylko trzy sytuacje, w których masz możliwość dokonania pewnych zmian w historii kredytowej. Proces jest realizowany jedynie na podstawie wniosku złożonego przez Twojego wierzyciela.

Jeśli zatem zastanawiasz się, jak wyczyścić BIK, pierwszym krokiem powinno być złożenie odpowiedniego wniosku do instytucji, która dokonała wpisu na listę dłużników, czyli do banku lub firmy pożyczkowej. Jeśli Twoja sytuacja spełnia określone kryteria, które umożliwiają usunięcie wpisu z BIK, to prawdopodobnie zostanie to zrealizowane. Warto jednak pamiętać, że bank aktualizuje swoje dane co 7 dni, więc zauważalna zmiana może nastąpić dopiero po upływie tego okresu. Stąd, odpowiedź na pytanie, czy jest możliwe wyczyszczenie BIK, brzmi: tak, jednakże wyłącznie w określonych i konkretnych przypadkach. Jakich?

- Chcesz odwołać zgodę na przetwarzanie danych o kredycie już spłaconym (możesz to zrobić tylko w przypadku, jeśli kredyt był spłacany w terminie).

- Minęło 5 lat od spłaty problematycznego kredytu – chcesz mieć pewność, że nie jest on już brany pod uwagę przy ocenie Twojej historii kredytowej.

- Zauważyłeś w swojej historii kredytowej jakieś nieprawdziwe lub nieaktualne informacje i chcesz je skorygować.

Jak wyczyścić BIK samemu?

Usunięcie wpisów z BIK nie jest czynnością, którą możesz wykonać całkowicie samodzielnie. Wniosek o korektę lub usunięcie danych składasz w instytucji finansowej, która przekazała te dane do BIK. Następnie BIK wprowadza zmiany tylko na podstawie pisemnego, uzasadnionego wniosku otrzymanego od tej instytucji.

Jakie kroki powinieneś podjąć, aby rozpocząć procedurę?

- Pobierz raport BIK: Rozpocznij od pobrania swojego raportu z BIK, aby uzyskać dokładny obraz swojej historii kredytowej. Instrukcję, jak to zrobić, znajdziesz na naszej stronie – tutaj.

- Przejrzyj dokładnie każdy wpis: Odrzuć pozytywne wpisy, które nie podlegają usunięciu. Skup się na wpisach negatywnych, które potencjalnie mogą zostać usunięte.

- Przygotuj wniosek: Jeśli jesteś pewien, że wybrane wpisy mogą być usunięte, przygotuj wniosek o usunięcie wpisów. Powinien być on skierowany jest instytucji, która dokonała wpisu, czyli do banku lub firmy pożyczkowej (a nie bezpośrednio do BIK). Na odpowiedź poczekasz do 30 dni.

Wniosek o czyszczenie raportu BIK powinien zawierać:

- imię i nazwisko klienta;

- adres;

- numer PESEL;

- serię i numer dokumentu tożsamości np. dowodu osobistego;

- dane banku, do którego jest kierowany wniosek;

- nagłówek – na przykład „reklamacja” w przypadku, gdy dane są niezgodne ze stanem faktycznym czy też „cofnięcie zgody na przetwarzanie danych osobowych”;

- numer podpisanej wcześniej umowy oraz datę jej sporządzenia;

- argumenty przemawiające za usunięciem wpisów z BIK;

- podpis klienta.

4. Poinformuj BIK: Jeśli wniosek zostanie rozpatrzony pozytywnie, powiadom o tym BIK, przesyłając listem poleconym zaakceptowane pismo reklamacyjne. Teraz już wszystko w rękach BIK – poczekaj, aż wskazane we wniosku wpisy zostaną usunięte. Kiedy to nastąpi możesz skupić się na zdobywaniu nowych, pozytywnych wpisów.